ファクタリングの基本

ファクタリングは、企業が未収金(売掛金)を現金化するための財務手法の一つです。このビジネス手法は、以下のような方法で利用されます。

ファクタリングの仕組み

ファクタリングの仕組みは、以下のステップに基づいています。

- 売掛金の発生: 企業が商品やサービスを提供し、顧客に対して請求書を発行します。

- ファクターへの譲渡: 企業は未収金を特定のファクター(ファクタリング会社)に売却または譲渡します。

- 現金化: ファクターは未収金の一部(通常は大部分)を即座に企業に現金で支払い、その後未収金の回収を行います。

- 回収と手数料: ファクターは未収金を顧客から回収し、手数料を差し引いた残額を企業に支払います。

ファクタリングの利用方法

ファクタリングは、さまざまな利用方法があります。

1. 現金調達

企業はファクタリングを通じて未収金を現金化することができます。これにより、資金調達が必要な場合に迅速に資金を調達することができます。これは特に小規模企業や新興企業にとって有益です。

2. 信用リスクの軽減

ファクタリング会社は通常、未収金の信用リスクを負担し、債権の回収を行います。企業は顧客の信用力や支払能力に関する懸念を軽減でき、安定したキャッシュフローを確保できます。

3. 請求書処理のアウトソーシング

ファクタリング会社は、請求書の処理や回収業務を代行するため、企業はこれらの業務をアウトソーシングすることができます。これにより、企業は内部リソースを節約し、業務効率を向上させることができます。

4. 成長資金の確保

成長段階にある企業は、ファクタリングを通じて新規プロジェクトの資金調達を行うことができます。これにより、企業の拡大や市場進出をサポートできます。

5. 供給者への支払いの管理

企業は、ファクタリングを通じて供給者に対する支払いを管理することができます。ファクタリング会社が未収金を回収するため、企業は供給者に対して支払いを遅延させることなく、信頼関係を維持できます。

ファクタリングの利点と注意点

ファクタリングの利点は次のようにまとめることができます。

- 迅速な現金調達

- 信用リスクの軽減

- 請求書処理のアウトソーシング

- 成長資金の確保

- 供給者への支払いの管理

しかし、注意点も存在します。

- 手数料の支払い: ファクタリング会社には手数料が発生します。これを考慮して収益性を評価する必要があります。

- 顧客関係の影響: 未収金の回収がファクタリング会社に委託されるため、顧客との関係に影響を及ぼす可能性があります。

- 長期的なコスト: ファクタリングは一時的な資金調達手法として有用ですが、長期的には高コストになることがあります。

- 契約条件の確認: ファクタリング契約の条件や手続きをよく理解し、契約内容を検討することが重要です。

ファクタリングの成功のために

ファクタリングを成功させるためには、以下の要因が重要です。

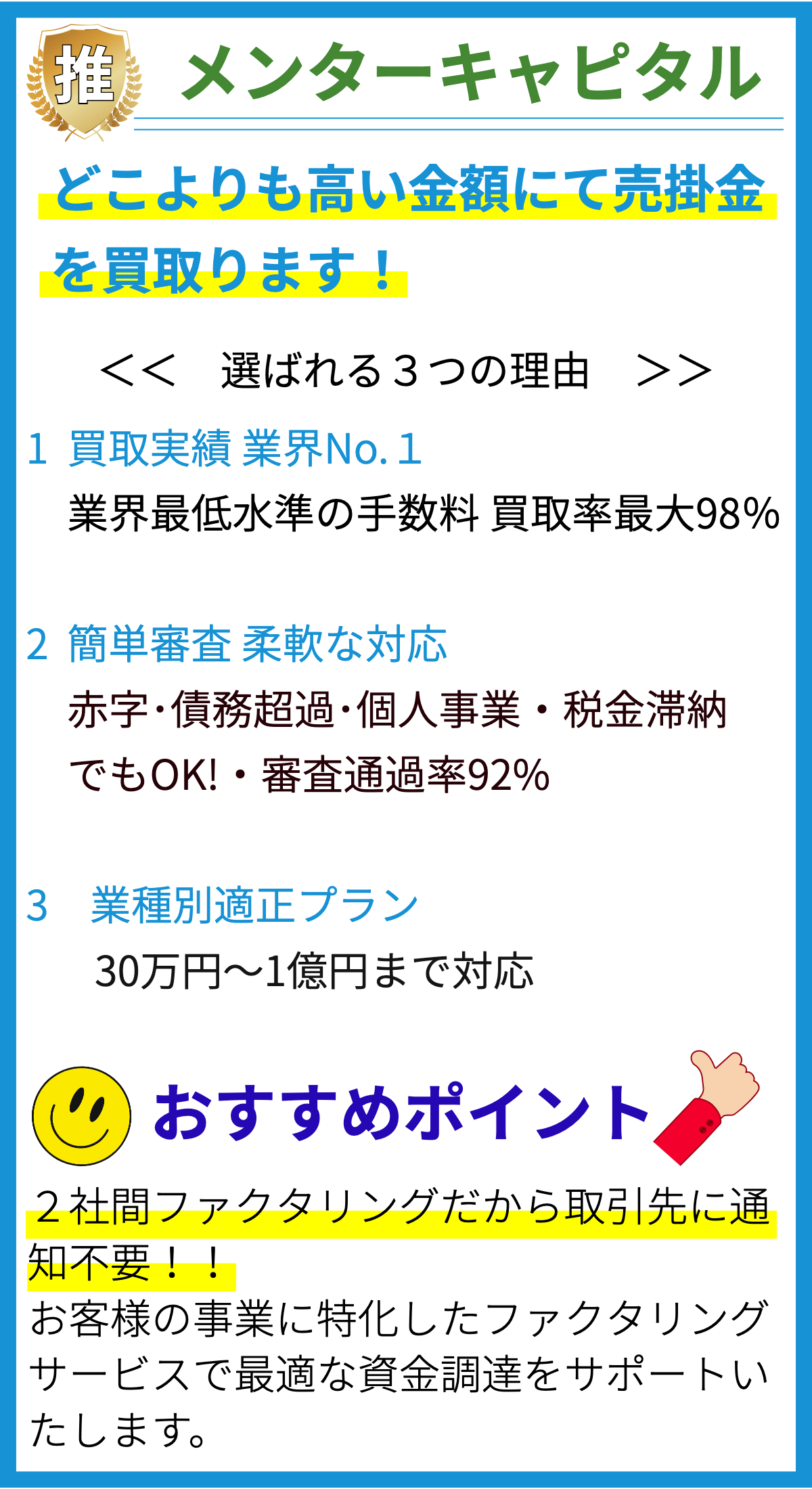

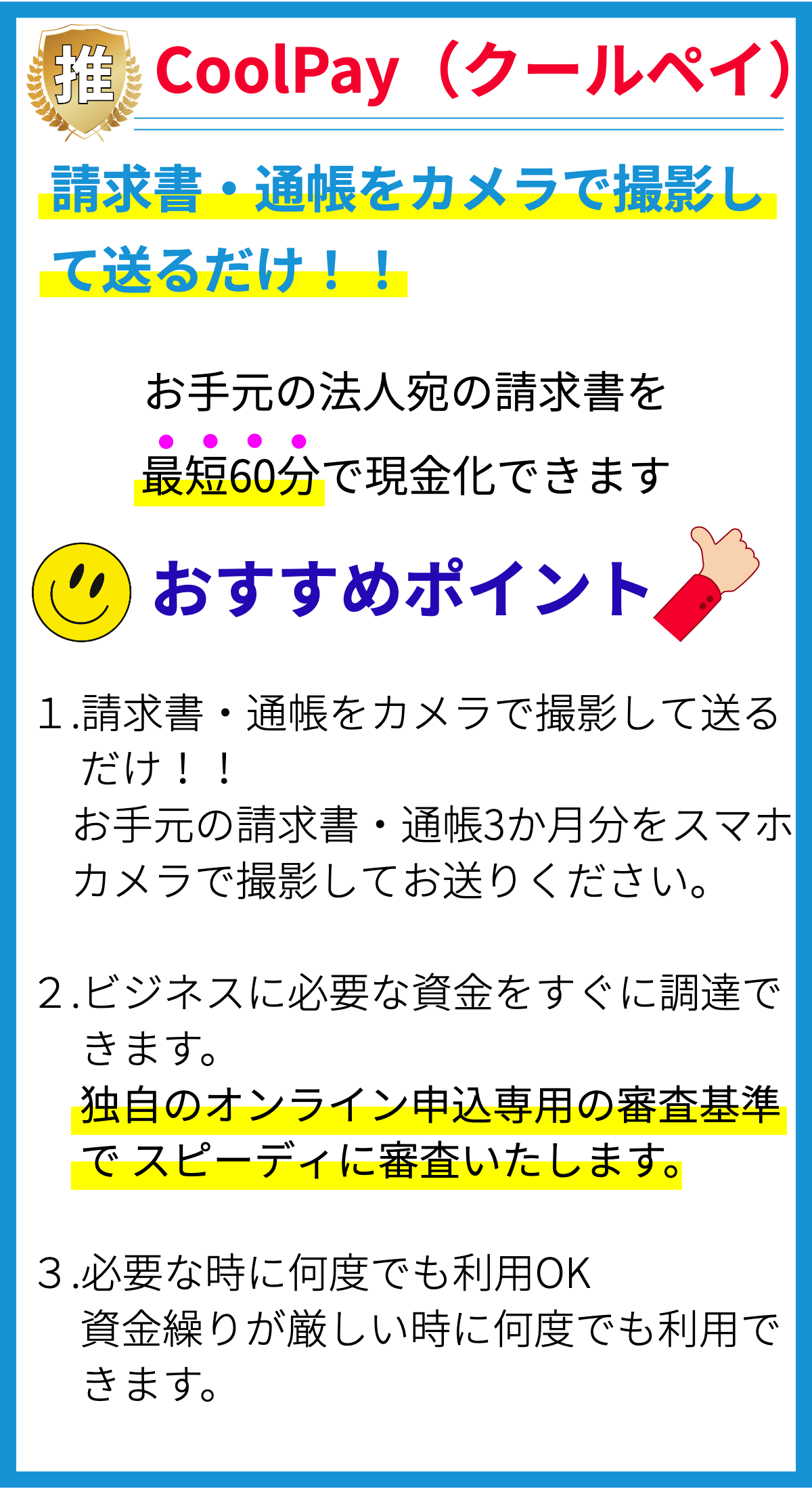

1. 適切なファクタリング会社の選択

信頼性のあるファクタリング会社を選びましょう。会社の評判や手数料、サービスの品質などを比較検討し、最適な選択を行うことが重要です。

2. 資金ニーズの評価

ファクタリングを利用する前に、資金ニーズを評価しましょう。どれだけの資金が必要で、どの期間に返済できるかを明確に把握します。

3. 顧客とのコミュニケーション

ファクタリングを利用する場合でも、顧客とのコミュニケーションを維持し、信頼関係を築くことが重要です。顧客への通知や回収プロセスの透明性を確保しましょう。

4. 資金の効果的な運用

ファクタリングから得た資金を効果的に運用し、事業の成長や運営に活用しましょう。資金の浪費を避けることが成功の鍵です。

まとめ

ファクタリングは、企業が未収金を現金化し、資金調達や信用リスクの軽減を図るための有用なビジネス手法です。適切なファクタリング会社の選択と戦略的な資金運用により、企業は成功を収めることができます。しかし、契約条件や注意点を十分に理解し、慎重に利用することが不可欠です。ファクタリングは事業のニーズや状況に応じて活用し、経営の安定性を向上させるツールとして活かすべきです。